Neben einem thesaurierenden ETF, liegt mein (vielleicht vorläufiges oder erstes) Ziel darin, mindestens den Freibetrag von 1602 € durch Dividendeneinnahmen auszunutzen. Dazu habe ich neben 3 Ausschüttenden ETFs, welche mir jeden Monat abwechseln Dividenden bescheren, auch das Quartals-Depot als Projekt gestartet.

Seit 03.2019 bin ich auch in Bondora Go&Grow investiert. Langfristig ist dort mein Ziel eine Investitonssumme zu erreichen mit der ein monatlicher Ertrag von 100 € generiert werden kann. Aktuell, und das ist ein wesentlich greifbareres Ziel möchte ich über Bondora Go&Grow einen Ertag von 20 € pro Monat generieren.

Die Ausschüttenden ETFs laufen seit 06.2019. Wobei zum Wechsel 19/20 der Vanguard High Dividend Yield ETF gegen den VanEck Real Estate ETF ausgetauscht wurde um wirklich jeden Monat eine Dividendenzahlung zu erhalten.

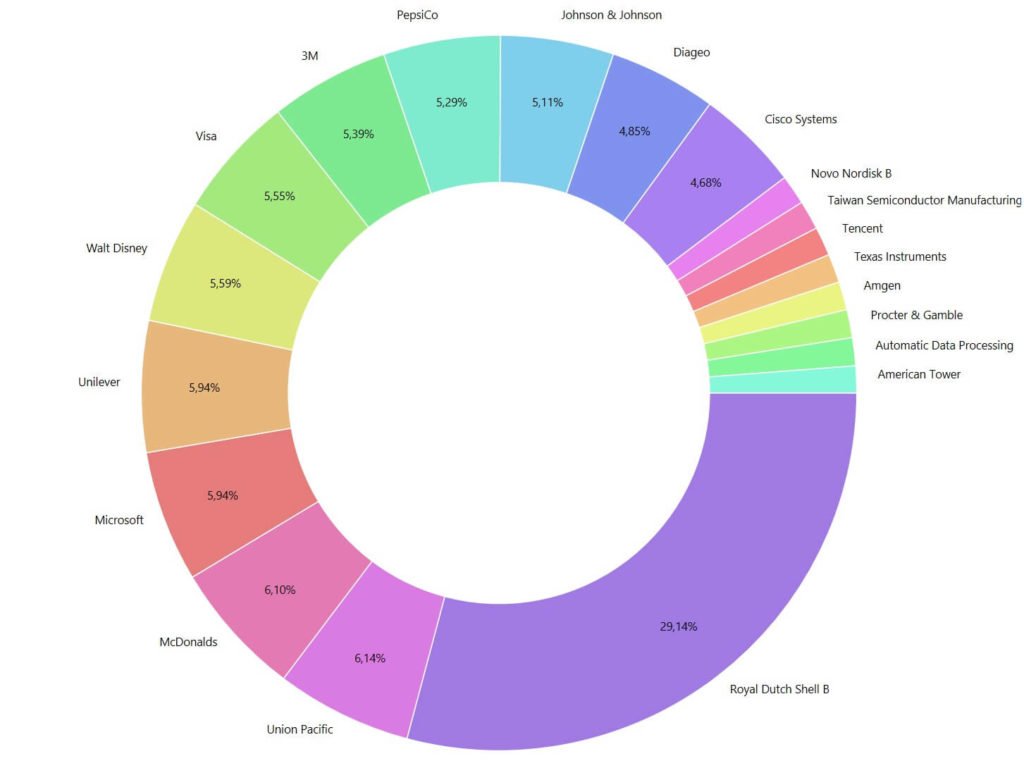

Mein Projekt das Quartals-Depot läuft seit 03.2020, also schon ein halbes Jahr. Oder anders genannt, sind 2 Quartale bereits erfolgt. Angefangen hatte ich mit 12 Unternehmen im Sparplan, mittlerweile sind es 20 Unternehmen. In diese 20 Unternehmen werden Quartalsweise je 25 € investiert. Dabei soll ein kontinuierlicher Cashflow im Quartal entstehen, welcher im Idealfall von Quartal zu Quartal steigen wird.

Inhaltsverzeichnis

P2P – Zinsen im 3. Quartal 2020

Noch habe ich in die Plattformen EstateGuru, Mintos und Bondora investiert. Im Sommer lag mein P2P Anteil bei etwas über 17% und ist jetzt auf 13,5% gesunken, was von meinem Ziel von 5 bis 7,5 % noch weit entfernt ist. Die Reduzierung liegt vor allem am abgezogenem Kapital bei Mintos, was dazu führen wird das die Erträge von Mintos sich weiter reduzieren werden.

An Erträge habe ich im 3. Quartal 2020 folgende erhalten:

| Plattform | Zinsen |

|---|---|

| Bondora Go&Grow: | 41,55 € |

| EstateGuru: | 7,74 € |

| Mintos: | 40,80 € |

| Summe: | 90,09 € |

Im Vergleich zum vorherigen Quartal macht das ein Plus von 11,47 € bzw. eine Steigerung von 14,6 %

ETF – Dividenden im 3. Quartal 2020

Nachdem die drei ETFs durch die Coronakrise bei mir jetzt ein ordentlichen Buchverlust verzeichnen, bin ich dennoch zuversichtlich das zum einen eine Erholung in den nächsten 5 Jahren eintreten wird, und zum anderen ich jetzt für meine Sparrate mehr Anteile erhalte.

An Dividenden habe ich im 3. Quartal 2020 folgende erhalten:

| ETF | Dividende |

|---|---|

| iShares STOXX Global Select Dividend 100 | 32,31 € |

| SPDR S&P Global Dividend Aristocrats | 27,40 € |

| VanEck Vectors Global Real Estate | 43,95 € |

| Summe: | 103,66 € |

Im Vergleich zum vorherigen Quartal macht das ein Plus von 34,24 € bzw. eine Steigerung von 49,3 %. Wenigsten etwas, da durch den Corona-Crash diese 3 ETFs nach wie vor mit ca. -14 % Buchwert geführt werden.

Aktien – Dividendeneinnahmen im 3. Quartal 2020

Das Quartals-Depot befindet sich noch im Aufbau und ich hoffe bis Ende des Jahres alle 20 Unternehmen auf einen Mindestbetrag gebracht zu haben. Im 2.Quartal hat dabei noch nicht jedes Unternehmen eine Dividende gezahlt, einfach weil ich die Aktie am sogenannten Ex-Day nicht besaß. Dementsprechend ist der Vergleich zwischen dem aktuellen und dem vorherigen Quartal verzerrt.

Von 10 verschiedenen Unternehmen habe ich in diesem Quartal eine Dividende, also Geldeingang, auf meinem Konto verzeichnen können. An Dividendeneinnahmen habe ich im 3. Quartal 2020 folgende erhalten:

| Unternehmen | Dividende |

|---|---|

| 3M | 0,81 € |

| Cisco Systems | 0,57 € |

| Johnson&Johnson | 0,57 € |

| McDonalds | 0,55 € |

| Microsoft | 0,19 € |

| PepsiCo | 0,52 € |

| Royal Dutch Shell B | 5,97 € |

| Unilever | 0,60 € |

| Union Pacific | 0,29 € |

| Visa | 0,10 € |

| Summe: | 10,17 € |

Im Vergleich zum vorherigen Quartal macht das ein Plus von 1,46 € bzw. eine Steigerung von 16,8 %.

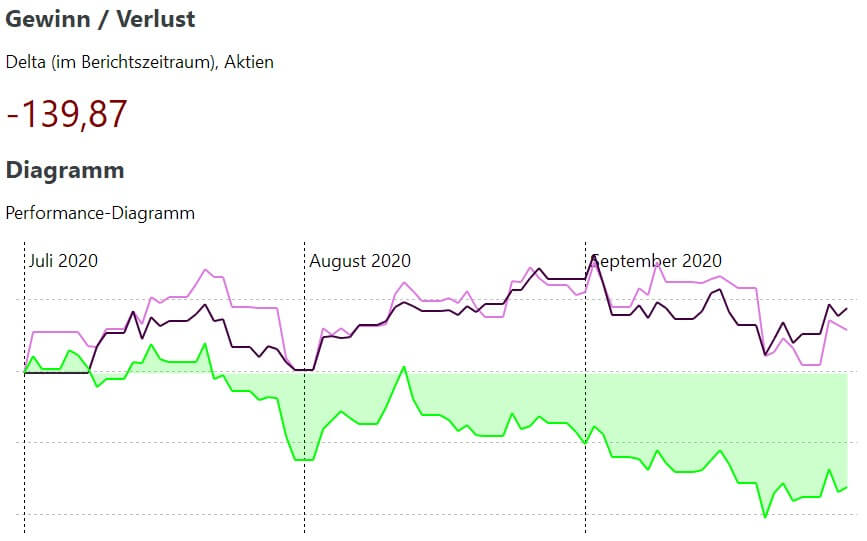

Performance im 3. Quartal 2020

Das 3. Quartal 2020 war nicht gnädig zu mir, obwohl eigentlich schon. Fangen wir mit der Performance an, welche in diesem Quartal bei -8,05 % liegt.

Im direkten Vergleich zu einem jeweils ausschüttenden ETF auf den MSCI World, welcher im gleichen Zeitraum ein Plus von 4,05 % verzeichnete, genauso wie ein ETF auf den DAX mit 3,45 % im Plus lag, hat das Quartals-Depot das nachsehen.

Aber, und das ist das Positive dabei, durch die Kursentwicklung der Aktien im Quartals-Depot wurden die Sparpläne zu günstigeren Kursen ausgeführt. Da das Quartals-Depot noch recht am Anfang steht macht mich das auch nicht nervös.

Gewinner und Verlierer

Kommen wir zu den 3 besten und schlechtesten Aktien im 3. Quartal 2020. Also von der Performance her…

| Top 3 | Abs.-Perf. % | Flop 3 | Abs.-Perf. % | |

|---|---|---|---|---|

| McDonalds | 13,49 % | Diageo | – 4,49 % | |

| Union Pacific | 12,92 % | Cisco Systems | – 17,17 % | |

| Unilever | 6,99 % | Royal Dutch Shell | – 20,97 % |

Käufe / Verkäufe

Im 3. Quartal 2020 habe ich planmäßig die Sparpläne ausführen lassen und konnte zusätzliche Sparpläne einrichten. Dies erfolgte damit die neu dazu gekommenen Aktien im Quartals-Depot auf die gleiche Investitionssumme bis zum Jahresende gebracht werden können. Ja, mein innerer Monk ist so zufrieden gestellt.

Im einzelnen sind die zusätzlichen Sparpläne bis zum Ende des Jahres auf folgende Aktien eingerichtet:

- American Tower

- Amgen

- Automatic Data Processing

- Novo Nordisk B

- Procter&Gamble

- TSMC

- Tencent

- Texas Instruments

Zusätzlich ist ein weiterer Sparplan eingerichtet worden, welcher ebenfalls bis zum Jahresende läuft. Aufgrund der aktuellen Situation durch Corona ist der Kurs bei diesem Unternehmen und in der Branche deutlich unter die Räder gekommen, dennoch, so schätze ich das aktuell ein, wird sich das Unternehmen nach der Krise und bei steigender Nachfrage weiterhin als solide Investition bezahlt machen. Ich rede hier von der Aktie Royal Dutch Shell, und sehe dies bei den recht niedrigen Kursen als Invest in die Zukunft.

Verkäufe haben nicht stattgefunden und sind in absehbarer Zeit auch nicht vorgesehen.

Quartals-Depot Entwicklung

Nachfolgend die Entwicklung des Quartals-Depot. Ich finde es enorm Spannend, wie sich das Quartals-Depot über die Quartale hinweg entwickelt.

| Quartal | Dividende | Depotwert | |

|---|---|---|---|

| 1. | 1. 2020 | 0,00 € | 1.203,49 € |

| 2. | 2. 2020 | 8,71 € | 1.508,19 € |

| 3. | 3. 2020 | 10,17 € | 1.971,87 € |

Fazit

Insgesamt kann ich eine erfreuliche Entwicklung verzeichnen, und das trotz der Coronakrise. Denn die Dividenden werden von den soliden Unternehmen weiterhin ausgeschüttet, auch wenn vor allem Shell die Dividende ordentlich gekürzt hat. Wobei ich die Kürzung der Dividende von Shell auch für die weitere Entwicklung des Unternehmens für Sinnvoll erachte.

Meinem momentanen Ziel, dem ausnutzen des Freibetrages, bin ich wieder etwas näher gekommen. Langfristig werde ich Step by Step dem Ziel näher kommen, meine Rente nachhaltig aufzubessern.

Gib Spam keine Chance — Die Kommentare werden persönlich moderiert, um offensichtlichen Spam herauszufiltern. Die Freischaltung erfolgt nach kurzer Wartezeit. Vielen Dank für dein Verständnis.